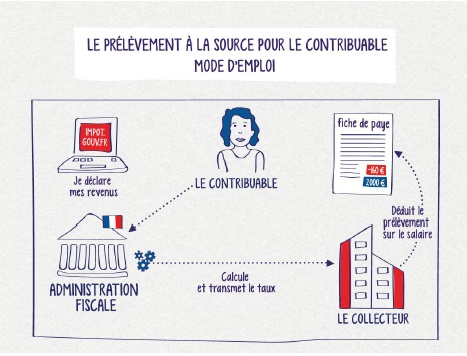

A compter de janvier 2019, le prélèvement à la source sera une réalité pour la quasi-totalité des contribuables.

Ce dispositif a pour objectif de collecter l’impôt directement sur les revenus au fur et à mesure de leur encaissement, et non plus l’année suivant leur versement comme c’est le cas à l’heure actuelle pour la plupart des revenus.

En pratique, le prélèvement à la source revient à une mensualisation obligatoire de l’impôt sur le revenu.

Concrètement, sont visés par ce dispositif, les revenus ne faisant pas actuellement l’objet d’une retenue à la source ; il s’agit des salaires et revenus de remplacement, ainsi que des revenus professionnels (revenus des gérants majoritaires, bénéfices agricoles, bénéfices industriels et commerciaux, bénéfices non commerciaux et revenus fonciers).

Nous verrons, après avoir passé en revue les dispositions d’ordre général, la situation des salariés et employeurs :

DISPOSITIONS GÉNÉRALES

A compter du 1er janvier 2019, l’ensemble des contribuables, soit par prélèvement à la source, soit par versement spontané, règlera ses impôts dus au titre de l’année 2019.

Pour autant, une déclaration sera à établir comme par le passé au printemps 2019, relative aux revenus 2018.

Toutefois, pour éviter un double prélèvement d’impôts en 2019 (revenus de 2018 et de 2019), le dispositif prévoit de restituer l’impôt dû au titre de 2018 sous forme d’un « Crédit d’Impôt Modernisation du Recouvrement », le fameux CIMR dont la formule de calcul est la suivante :

CIMR = (impôt sur revenus 2018) x (revenus nets courants/ revenu net global)

Etant observé que :

- Les crédits et réductions d’impôt seront pris en compte comme dans le passé

- Les déficits et les charges n’entrent pas dans la formule de calcul

Il en résulte que, dans l’hypothèse où le revenu courant est équivalent au revenu global, aucun impôt ne sera dû au titre de 2018 ; cette année sera donc une « année fiscalement blanche ».

Le législateur a toutefois prévu un certain nombre de dispositions anti-abus pour éviter les errements dans l’utilisation du dispositif.

Par ailleurs, des mesures d’accompagnement sont prévues pour prévenir, en particulier, un ralentissement des dépenses de réparation des biens immobiliers. Il s’agit là de pallier les effets pervers de la mise en œuvre du prélèvement à la source.

Revenus professionnels

Ceux-ci seront considérés comme exceptionnels et ne seront donc pas pris en charge par le CIMR, dès lors qu’ils dépasseront le revenu le plus élevé de 2015, 2016 et 2017.

En conséquence, la quote-part de revenus excédant le montant le plus élevé des trois années ci-dessus sera taxée ; toutefois l’imposition sera calculée au taux moyen au lieu de l’être au taux marginal.

Ainsi, un couple marié dont le revenu dépasse légèrement 145.000€ se verra appliqué un taux marginal de 41% alors que son taux moyen est de l’ordre de 20%.

De même un couple dont le revenu imposable s’élève à 55.000 € se voit appliqué un taux marginal de 30% pour un taux moyen de 10% environ.

De toute évidence, le titulaire de revenus à caractère professionnel a tout intérêt à faire une « bonne année » en 2018…

On peut cependant regretter que les versements volontaires sur les contrats de type Madelin soient privés de mesures d’incitation.

Par contre, dans l’hypothèse où les versements sur des PERP seraient inférieurs à 2017 et 2019, les abondements 2019 seront retenus pour la moitié du total des versements 2018 et 2019.

Revenus fonciers

Certains contribuables pouvant être tentés de reporter le paiement des travaux engagés en 2018 sur 2019, une mesure prévoit que la déduction de 2019 sera établie sur la moyenne des dépenses engagées en 2018 et 2019.

D’une manière générale, l’impôt sur le revenu 2018 étant neutralisé par le CIMR, le contribuable n’a aucun intérêt à engager des dépenses significatives de réparations, l’effet de levier fiscal étant réduit à zéro.

Toutefois, dans l’hypothèse où il bénéficierait d’un déficit foncier reportable au 1er janvier 2018, des dépenses d’entretien ou de réparation réglées en 2018 peuvent avoir pour conséquence, dès lors qu’elles dépassent le montant des revenus bruts 2018, de générer un déficit complémentaire reportable au 1er janvier 2019.

Il en résulte une déduction des travaux supérieure à 100 % : d’une part sous forme de déficit reportable et d’autre part à raison de 50 % dans la mesure où, on l’a vu, les travaux 2019 seront retenus pour la moyenne des dépenses 2018 et 2019.

Revenus de capitaux mobiliers

Les distributions de dividendes, on le sait, bénéficient du Prélèvement Forfaitaire Unique de 30 % (soit un taux fixe d’impôt sur le revenu de 12.80 % auquel s’ajoutent les contributions sociales de 17.20 %) depuis le 1er janvier 2018.

Toutefois, les contribuables ont la possibilité, cette année, de renoncer à cette « flat tax » lors des distributions de dividendes, étant observé qu’il s’agit là d’une option globale visant l’ensemble des distributions.

Or, certaines situations se rencontrent, où le taux moyen d’imposition est inférieur au taux marginal de 12,80% applicable sur le revenu. Dès lors le renoncement au régime de droit commun peut s’avérer pertinent ; toutefois, une simulation s’impose, l’affaire étant complexe à modéliser…

SITUATION DES EMPLOYEURS ET SALARIES

Afin d’évaluer le dispositif, l’année 2017 a été mise à profit pour réaliser des tests auprès des 700 éditeurs de logiciel et collecteurs. La loi de finance rectificative, promulguée le 28 décembre 2017, a d’ailleurs intégré aux textes diverses améliorations que les tests avaient permis de mettre en exergue.

Durant l’année 2018, l’administration fiscale a fortement conseillé aux éditeurs de logiciels de paie de s’inscrire dans cette démarche en participant à la phase pilote.

Il existe deux moyens de transmission des informations à la Direction Générale des Finances Publiques :

- Le dispositif PASRAU (Prélèvement à la source pour les revenus autres) pour les organismes versant des revenus de remplacement (indemnités journalières, assurances chômage, etc…) et les employeurs publics.

- Le dispositif DSN (Déclaration Sociale Nominative) pour les employeurs du secteur privé.

Concrètement, quelle va être la procédure ?

Le contribuable, comme chaque année, va remplir prochainement sa déclaration de revenus 2017 sur le site « impots.gouv.fr » ou au format papier.

Cette déclaration va déterminer le taux de prélèvement applicable en janvier 2019, les revenus 2017 étant les seuls connus par l’Administration fiscale à cette date.

Il sera néanmoins possible d’opter pour un taux différent dans le cas d’une disparité des revenus des conjoints dans le foyer fiscal. Dans ce cas, des taux individualisés peuvent être mis en place par le fisc. Ceux-ci correspondent aux revenus individuels de chacun des membres du foyer.

Un autre dispositif permet d’opter pour un taux neutre.

Celui-ci dépendra uniquement du montant du salaire et sera calculé sur le taux moyen d’imposition d’un célibataire sans enfant à charge.

Ce taux s’appliquera, soit par la volonté du salarié (directement via le site de la DGFIP), soit dans le cas où l’information du taux ne serait pas encore parvenue à l’employeur via les flux DSN / PASRAU ; cette situation peut se rencontrer dans le cas d’une nouvelle embauche ou d’un début d’activité salariée.

En pareille hypothèse, le contribuable devra compléter par virement bancaire mensuel la somme non prélevée par l’employeur ou l’organisme versant.

En aucun cas, cette option ne pourra avoir pour conséquence de diminuer le montant à payer tous les mois.

Le contribuable qui voit sa situation changer en cours d’année pourra demander l’impact sur son taux directement à l’Administration fiscale. L’employeur n’aura pas connaissance à ce moment de la raison du changement de taux.

Dans le cas contraire, la régularisation se fera, comme auparavant en fin d’année.

L’employeur :

Depuis mai 2015, les employeurs ont dû, progressivement, se plier à l’obligation déclarative sous forme de DSN.

Désormais, la quasi-totalité des organismes sociaux reçoivent de la part des employeurs, les informations de paies individuelles mensuellement.

La Direction Générale des Finances Publiques est également destinataire de toutes ces informations.

L’employeur, en arrêtant chaque mois le montant du salaire de son salarié, déclenche la variation du taux de prélèvement dès le mois suivant.

En conséquence, les absences, les primes ou autres éléments de salaire qui modifient le net fiscal du salarié, auront un impact sur le montant de l’impôt qui sera déduit du net à payer du salarié.

Comme nous l’avons vu, le dispositif DSN permet à l’administration de connaitre instantanément les revenus et déterminer ainsi le calcul du taux d’imposition du salarié.

La DGFIP, en retour et via un flux vers le logiciel de paie, communiquera à l’employeur le bon taux de prélèvement sur la fiche de paie du salarié du mois M+1.

Les échéances de paiement sont les mêmes que les versements des cotisations, soit le 8 du mois M+ 1 pour les entreprises de plus de 50 salariés, soit au 18 du mois M+1 pour les entreprises de moins de 50 salariés.

En aucun cas, le salarié ne communique à l’employeur son taux d’imposition ; et l’employeur n’a pas à demander quoi que ce soit au salarié concernant ses impôts.

L’interlocuteur unique reste la DGFIP.

La condition de confidentialité fait d’ailleurs l’objet de sanctions si elle n’est pas respectée.

La réforme prévoit, dans le cas d’une violation de l’obligation de secret professionnel, une sanction de l’ordre d’un an d’emprisonnement et 15000 € d’amende.

De la même façon, le collecteur, en cas de manquement à ses obligations déclaratives, est passible d’une amende d’un montant minimal de 250 € par déclaration.

Pour toute réclamation sur le taux de prélèvement, le salarié doit s’adresser directement à la DGFIP.

En conclusion

On pourra regretter qu’une charge administrative supplémentaire soit imposée aux employeurs. Pour autant, cette charge s’inscrit aussi dans le cadre d’une harmonisation européenne des modalités de collecte de l’impôt.

D’autre part, on ne peut pas réclamer un allègement des dépenses publiques et s’opposer simultanément aux dispositions destinées à réduire les charges de l’Etat.

Par contre, on peut regretter une certaine forme d’atteinte à la démocratie : le paiement de l’impôt doit être un acte positif et citoyen ; or, le prélèvement à la source participe d’une certaine forme de déresponsabilisation du contribuable. Il suffit pour s’en convaincre d’observer l’état d’esprit des travailleurs indépendants, à l’heure de régler les cotisations personnelles à l’URSSAF ou à la MSA…

Pour plus de précision, retrouvez-nous sur www.bizouard.com et contactez le collaborateur en charge de votre dossier.

Bernard BIZOUARD

Expert-comptable – Commissaire aux comptes

43B rue du Château

77100 NANTEUIL-LES-MEAUX

01.60.09.90.00